Инструменты управления активами

Создание и инфраструктурное обслуживание

Создание и инфраструктурное обслуживание

+7 (495) 252-01-22

www.imac.ru | info@imac.ru

Обсудить

ОЛЕГ ПАПАХИН

+7 (495) 249-05-15

info@imac.ru

Публикации

НДС при внесении недвижимости в ЗПИФ. Должен ли пайщик его восстанавливать?

К вопросу об использовании закрытых паевых инвестиционных фондов недвижимости (ЗПИФ недвижимости, ЗПИФН) для целей управления рентными объектами рано или поздно приходит каждый владелец относительно крупных объектов коммерческой недвижимости. Анализ темы выявляет, естественно, как «плюсы», так «минусы»

использования данного инструмента. Положительные аспекты неизменны: - отсутствие налога на прибыль, - защищенность активов, - гибкость структурирования, - эффект секьюритизации активов. Но в этом материале мы хотели бы остановится на «проблемной зоне».

Краткое содержание:

- Налоговый режим ЗПИФ. Общие сведения.

- Позиция фискальных органов: "восстанавливать"

- Позиция налогоплательщика: "не восстанавливать"

- Позиция Арбитражного суда

ХОТИТЕ БЫТЬ В КУРСЕ? |

|

Подпишитесь на уведомление о выходе новых выпусков дайджеста |

Раздел 1. НАЛОГОВЫЙ РЕЖИМ ЗПИФ. ОБЩИЕ СВЕДЕНИЯ.

Налоговый режим ЗПИФ является одним из самых льготных режимов для осуществления экономической деятельности в Российской Федерации. При этом его использование не является оптимизацией или уходом от налогов; во всем мире инвестиционная деятельность стимулируется национальными экономиками, и Россия – не исключение. Вкратце напомним ключевые положения, характеризующие налоговый режим ЗПИФ.

НАЛОГОВЫЙ РЕЖИМ ЗПИФ. СИСТЕМА НАЛОГОВ.

Налог на прибыль – ключевая налоговая льгота. Уже давно звучит аксиоматично – доход, поступающий в паевой инвестиционный фонд, не облагается налогом на прибыль

(п. 6 ст. 276 НК РФ; Письмо УФНС России по г. Москве от 16.12.2004 г. № 26-12/81335; Письмо УФНС России по г. Москве от 15.08.2008 г. № 27-09/076876). При этом

многочисленные публикации и мнения объясняют этот эффект особенностью юридической конструкции. Отчасти это верно, действительно, паевой инвестиционный

фонд не уплачивает налог на прибыль потому, что не является юридическим лицом. Однако мы не склонны считать правовой режим единственным объяснением налогового режима, это всего лишь юридическая техника предоставления налоговой льготы.

В основе налогового освобождения лежит в первую очередь инвестиционный характер паевого инвестиционного фонда. Доходы фонда не облагаются налогом на прибыль

только до момента их изъятия инвесторами (т.е. до момента, пока поступления фонда не монетизируются в доходы его пайщиков). Доход, полученный пайщиком (в виде

- промежуточных выплат или - положительной денежной компенсации при прекращении ЗПИФ или - ценовой разницы при продаже паев на вторичном рынке) является доходом по ценной бумаге (инвестиционному паю ЗПИФ) и облагается налогом на прибыль / на доходы в соответствии с налоговым режимом пайщика (юридического / физического лица, резидента / нерезидента).

Налог на имущество и налог на землю – нейтральное налогообложение. Данные имущественные налоги уплачиваются управляющей компанией как налогоплательщиком, но за счет имущества ЗПИФ (п. 2 ст. 378 НК РФ). При этом, несмотря на то, что при передаче имущества в ЗПИФ определяется его рыночная стоимость, налоговую базу по налогу на имущество, будет определять остаточная (т.е. бухгалтерская) стоимость, которая формируется на основании данных учета лица, передающего основное средство (объект недвижимости) в ЗПИФ, т.е. пайщика.

Налог на добавленную стоимость – нейтральное налогообложение «с изъяном». Управляющая компания также является плательщиком налога на добавленную стоимость по операциям с имуществом паевого инвестиционного фонда (абз. 2 п. 1 ст. 174.1 НК РФ). В фонде, как и в обычном юридическом лице, формируется НДС к уплате и НДС к возмещению, разница между которыми собственно и составляет налоговую нагрузку фонда, а в конечном итоге пайщиков.

Однако постулируемая фискальными органами необходимость восстановления и уплаты в бюджет ранее возмещенного НДС при внесении объектов недвижимости в ЗПИФН образует тот самый «изъян» в системе налогообложения данного института.

ТАКИМ ОБРАЗОМ…

В целом налоговый режим ЗПИФ выглядит весьма позитивным. Даже одна льгота по налогу на прибыль при реинвестировании доходов фонда, например, на горизонте в 15 лет может давать дает прирост NPV на балансе ЗПИФ на 30 – 100 % больше (в зависимости от IRR) по сравнению с приростом NPV на балансе юридического лица.

Однако налоговая составляющая сделки формирования ЗПИФ на стадии его создания для многих владельцев недвижимости представляется неприемлемой. Рассмотрим

данный аспект в приближении…

Раздел 2. ПОЗИЦИЯ ФИСКАЛЬНЫХ ОРГАНОВ:

«ВОССТАНАВЛИВАТЬ»

По экономической сути формирование ЗПИФ недвижимостью представляет из себя, с одной стороны, обменную операцию - объект недвижимости обменивается на

инвестиционные паи ЗПИФ, удостоверяющие право на эту же недвижимость, но уже «в правовой оболочке фонда». А с другой стороны, владелец объекта инвестирует свой актив в проект под названием ЗПИФ под управлением специальной инвестиционной структуры – по существу совершает инвестиционный вклад.

С точки зрения гражданского права происходит отчуждение права «индивидуальной» собственности на объект и приобретение «коллективной», долевой (пусть и в объеме

100%-ной доли) собственности на объект в виде удостоверяющей это право ценной бумаги.

В рамках налогового регулирования такая передача согласно пп. 4 п. 3 ст. 39 НК РФ не является реализацией, поскольку очевидно носит инвестиционный характер. Соответственно согласно пп. 1 п. 2 ст. 146 НК РФ налогом на добавленную стоимость не облагается.

ВОССТАНОВЛЕНИЕ НДС. ПОЗИЦИЯ НАЛОГОВОГО ОРГАНА.

Обязанность, лица передавшего объект недвижимости в ЗПИФН, восстановить НДС, ранее возмещенный из бюджета (или зачтенный) в связи с приобретением этого

объекта, неоднократно утверждалась фискальными органами (Письма Минфина России от 03.06.2004 г. № 03-03-11/90; от 03.09.2008 № 03-07-11/86; от 14.06.2011 г. № 03-07-05/14; от 14.02.2012 № 03-07-11/376).

Основная аргументация Министерства финансов сводится к следующему.

- Пункт 3 ст. 170 НК РФ содержит перечень случаев, в которых налогоплательщик обязан восстановить НДС ранее принятый к вычету (возмещенный из бюджета или зачтенный).

- Подпункт 2 п. 3 ст. 170 НК РФ указывает на восстановление НДС в случае дальнейшего использования имущества для операций, перечисленных в п. 2 ст. 170 НК РФ, который в свою очередь содержит перечень необлагаемый операций (по различным причинам).

- И поскольку передача недвижимости в ЗПИФ не облагается НДС, соответственно, по мнению фискальных органов, лицо, передавшее коммерческую недвижимость в ЗПИФН (пайщик фонда), обязано восстановить принятый к вычету НДС и уплатить его в бюджет.

При этом, согласно абз. 3 пп. 3 п. 2 ст. 170 НК РФ восстановленный и уплаченный в бюджет НДС относится на расходы. Последнее по дате из писем Минфина России мы хотели бы привести целиком.

ТАКИМ ОБРАЗОМ… ПОСЛЕДСТВИЯ ПОЗИЦИИ НАЛОГОВОГО ОРГАНА

Безусловно позиция налогового органа выглядит весьма логичной, если бы не одно «но». Такой подход ведет к двойной уплате НДС пайщиком ЗПИФ (один раз прямо, а

второй - опосредованно). Эффект достаточно очевиден ввиду косвенного характера налога на добавленную стоимость.

При передаче недвижимого имущества в ЗПИФН применение позиции налоговых органов ведет к следующему – лицо, внесшее объект в ЗПИФН: (1) восстанавливает сумму НДС, уплаченную продавцу и возмещенную из бюджета, и (2) несет потери за счет того, что при продаже объекта из ЗПИФН за счет средств фонда (т.е. по сути из средств пайщика) НДС вновь (второй раз) уплачивается в бюджет со всей цены продажи объекта.

Формирование «входящего» НДС при внесении объекта в ЗПИФН (как например, это предусмотрено для внесения недвижимости в уставный капитала ООО или АО)

Налоговый кодекс не предусматривает (поскольку сама операция внесения обекта в ЗПИФН не облагается НДС, а сумму восстановленного НДС пайщик «должен» отнести на расходы и не может «передать для вычета» в фонд вместе с объектом).

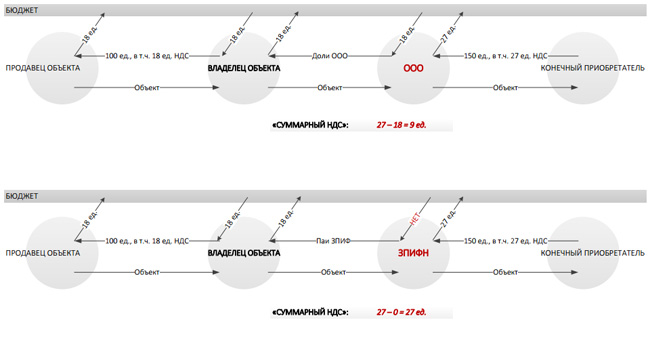

По существу владелец объекта недвижимости платит не налог на «добавленную стоимость», а налог на всю стоимость объекта - своего рода «налог с продаж». Такой подход, мог бы быть объяснен с политико-правовых позиций. Однако в качестве сравнимого примера, показывающего дискриминационность и неравенство ситуации (что к слову противоречит п.п. 1, 2 и 4 ст. 3 НК РФ), можно привести ситуацию с внесением имущества в уставный капитал ООО/АО – тоже инвестиционная операция и де-факто смена «формы владения» объектом.

НДС также подлежит восстановлению и уплате в бюджет участником ООО/АО (абз. 1 пп.1 п. 3 ст. 170 НК РФ), однако хозяйственное общество приобретает право на принятие к вычету этого восстановленного НДС (абз. 3 пп.1 п. 3 ст. 170 НК РФ).

Если сравнить эти ситуации визуально, то они выглядят следующим образом.

Причина такого регулирования для ООО/АО понятна, с одной стороны, законодатель ограничивает «безналоговые продажи» недвижимости в корпоративных оболочках, с

другой стороны, «подтверждает» косвенный характер НДС – т.е. передача объекта в иную коммерческую структуру в режиме инвестиций, не означает изъятие этого объекта

как основного средства из коммерческого оборота и не формирует «конечного потребителя» основного средства.

Не понятно только почему фискальные органы полагают, что в случае с ЗПИФН появляется «конечный потребитель»; при том, что ЗПИФ – «плательщик» НДС («в лице»

своей управляющей компании), т.е. структура, на которой коммерчески формируется добавленная стоимость?

Самое время подойти к ответу на ключевой вопрос: «А нужно ли в действительности восстанавливать НДС?!!».

Раздел 3. ПОЗИЦИЯ НАЛОГОПЛАТЕЛЬЩИКА: «НЕ ВОССТАНАВЛИВАТЬ»

В этом разделе мы хотели бы более подробно остановиться на «истории одного судебного процесса». Судебный процесс, который мы хотели бы привести уникален, во-

первых, он прецедентен по своему итоговому решению, а, во-вторых, позволяет взглянуть на проблему не только с позиции формальной квалификации рассматриваемой операции, но и с позиции экономической - косвенной - природы налога на добавленную стоимость.

Cторонами спора явились ООО «Мирный» (пайщик ЗПИФ недвижимости) и ИФНС России по Курчатовскому району г. Челябинска, в результате разбирательств которых были приняты судебные акты в трех инстанциях:

- Решение Арбитражного суда Челябинской области от 21.07.2010 г. по делу № А76-9532/2010-39-347;

- Постановление Восемнадцатого Арбитражного апелляционного суда от 08.10.2010 г. № 18АП-8835/2010, 18АП-8956/2010;

- Постановление Федерального Арбитражного суда Уральского округа от 29.12.2010 г. № Ф09-10952/10-С3.

КЛЮЧЕВЫЕ АРГУМЕНТЫ НАЛОГОПЛАТЕЛЬЩИКА

Налогоплательщик приводил два ключевых аргумента против восстановления НДС, объединение которых на наш взгляд и является ключом к ответу на наш главный вопрос.

АРГУМЕНТ ПЕРВЫЙ

Налогоплательщик полагает что п. 3 ст. 170 НК РФ не содержит такого случая восстановления НДС как передача имущества в ЗПИФ. (стр. 2 Решения Арбитражного суда Челябинской области от 21.07.2010 г. по делу № А76-9532/2010-39-347)

|

Между тем аргумент ИФНС имеет в своей основе ссылку на пп. 2 п. 3 ст. 170 НК РФ, который содержит достаточно общую, но при этом отсылочную формулировку и

указывает, что «Суммы налога, принятые к вычету <…> по основным средствам <…>, подлежат восстановлению налогоплательщиком в случаях <…> дальнейшего использования таких <…> основных средств <…> для осуществления операций, указанных в пункте 2 настоящей статьи».

Приведем п. 2 ст. 170 НК РФ полностью:

|

|

Суммируя положения пп. 2 п. 3 ст. 170 и п. 2 ст. 170 НК РФ ИФНС формулирует позицию (стр. 3 Постановления Восемнадцатого Арбитражного апелляционного суда от 08.10.2010 г. № 18АП-8835/2010, 18АП-8956/2010):

|

…восстановлению подлежит НДС, принятый к вычету по товарам (работам, услугам), в том числе и в случаях, если они в дальнейшем используются для осуществления операций, не подлежащих налогообложению. |

Действительно про паевые инвестиционные фонды п. 2 ст. 170 НК РФ ничего не говорит, однако операция по передаче имущества в паевой инвестиционный фонд действительно, будучи инвестиционной, не подлежит обложению НДС (не являясь реализацией в силу ст. 39 НК РФ).

Вместе с тем следует принять как факт, что операции с имуществом ЗПИФ облагаются НДС (абз. 2 п. 1 ст. 174.1 НК РФ). И налогоплательщик приводит это обстоятельство в качестве аргумента. (стр. 3 Решения Арбитражного суда Челябинской области от 21.07.2010 г. по делу № А76-9532/2010-39-347)

…основные средства, переданные в инвестиционный фонд, продолжают использоваться в операциях, облагаемых НДС,… |

На этот довод ИНФС уже не может возразить нормативно (указывая лишь, что пайщик арендует недвижимость у ЗПИФ, т.е. несет расходы, а не совершает налогооблагаемую операцию).

Отсутствие вразумительного возражения означает лишь, то что его нет. И действительно, пп. 2 п. 3 ст. 170 НК РФ указывает, что восстановление НДС необходимо лишь в случаях, когда «дальнейшее использование» - в принципе «дальнейшее использование» - осуществляется для операций, не облагаемых НДС; то есть, когда заканчивается цепочка формирования добавленной стоимости – когда появляется «конечный потребитель».

С передачей недвижимости в ЗПИФ цепочка облагаемых НДС операций не прерывается, а лишь «переносится» на структуру в виде паевого инвестиционного фонда

ТАКИМ ОБРАЗОМ

Второй аргумент придает содержательный смысл первому аргументу о том, что п. 3 ст. 170 НК РФ не содержит в закрытом перечне случаев восстановления НДС указания на передачу имущества в паевой инвестиционный фонд.

И теперь можно обратиться к позиции арбитражного суда, разрешившего рассматриваемый спор….

Раздел 3. ПОЗИЦИЯ АРБИТРАЖНОГО СУДА…

Позиция арбитражного суда во всех трех инстанциях была единой – решение налогового органа в части восстановления НДС (и соответственно решение об обязании

налогоплательщика уплатить НДС в бюджет и о привлечении его к ответственности) отменить.

ВЫВОДЫ АРБИТРАЖНОГО СУДА

Арбитражный суд поддержал позицию налогоплательщика и посчитал вывод ИФНС не обоснованными. Наиболее четко эта поддержка выражена в Решении Арбитражного суда Челябинской области от 21.07.2010 г. по делу № А76-9532/2010-39-347 (стр. 9):

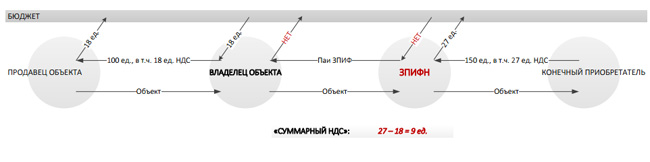

Апелляционная и кассационная инстанция подтвердили правомерность выводов суда первой инстанции. Соответственно, отсутствие обязанности восстановления НДС

возвращает этому налогу косвенный характер в рамках отношений, связанных с ЗПИФ, и формирует справедливую цепочку в обложении добавленной стоимости – визуально вот такую:

В КАЧЕСТВЕ ЗАКЛЮЧЕНИЯ

Почему мы полагаем, что указанное решение имеет такое существенное значение и может кардинально изменить ситуацию?

- Во-первых, решение дошло до кассации и подтверждено ею. Это конечно не Высший арбитражный суд, однако уже достаточно высокая инстанция, чтобы в спорах с налоговыми органами можно было приводить ее позицию в качестве аргумента.

- Во-вторых, позиция налогоплательщика-пайщика была безоговорочно поддержана всеми тремя инстанциями без изменений.

- В-третьих, что крайне примечательно и важно, вопрос восстановления НДС при передаче имущества в состав ЗПИФ по нормированию и аргументации фискальных органов весьма схож с восстановлением НДС при передаче имущества в качестве вклада по договору простого товарищества.

И буквально в 2012 году Высший арбитражный суд Российской Федерации вынес решение (Постановление Президиума ВАС РФ от 22.06.2010 г. № 2196/10) о том,

что в случае передачи имущества по договору простого товарищества в общее имущество товарищей (аналогично общему имуществу пайщиков, кстати) НДС также не подлежит восстановлению; и с аналогичным обоснованием. Полагаем не лишним привести выдержку из указанного Постановления ВАС РФ.

…нормы Кодекса не устанавливают для налогоплательщика, заключившего договор о совместной деятельности (договор простого товарищества), обязанности по восстановлению налога, ранее предъявленного к вычету. |

Надеемся, что изложенный материал позволит управляющим инвестиционными фондами и владельцам недвижимости, во-первых, более оптимистично посмотреть на

возможность использования ЗПИФ недвижимости в структурировании деятельности по управлению недвижимостью и, во-вторых, в случае возникновения споров с

налоговыми органами использовать аргументацию, приведенную нами, а главное арбитражным судом и выигравшим налоговый спор налогоплательщиком – пайщиком

ЗПИФ недвижимости.

В свою очередь, мы в лице IMAC GROUP готовы оказать всестороннюю поддержку при организации таких проектов всем заинтересованным лицам.